原标题:稀缺的高精齿轮零部件标的,布局RV减速机,首季盈利300%能否持续

公司创立于1980 年,从始至终坚持专注于传动齿轮的研发、设计与制造,产品与客户结构一直在升级,已形成了覆盖燃料车、新能源车、高铁轨道交通及工业机器人等多个领域的齿轮产品结构,种类达上千种。公司目前拥有国内外多个生产制造基地,已成为全世界顶级规模的专业齿轮制造服务供应商之一。

作为我国高精密齿轮制造龙头,公司具备全球领先的设备、工艺水平以及自主设计开发能力,同时手握全球第一梯队客户资源。随着下游乘用车的复苏,商用车以及工程机械用车市场的持续高景气度,叠加新能源车等新增市场的迅速增加,公司充足的产能储备与下游龙头客户的强强联合有望享受戴维斯双击,市场占有率预计得到非常明显提升。

公司核心竞争优势主要源于:1)先进的工艺水平、研发能力及制造设备;2)拥有丰富的客户资源;3)产能储备奠定基础;4)前瞻性部署电驱动齿轮技术,新能源车拉动盈利攀升。

公司是中国汽车齿轮有突出贡献的公司,变速箱齿轮营收占比在75%以上。2016-2019 年公司营收端累计增长86%,3 年CAGR23%,但受产能利用率拖累,净利润累计下降60%。汽车产业升级重塑汽齿行业竞争格局,市场占有率向龙头集中,公司产能扩充结束,业绩反转在即。

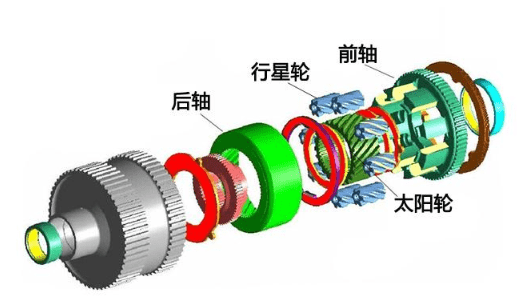

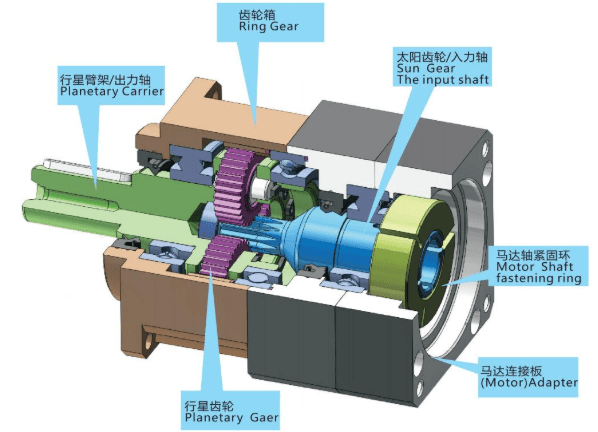

电驱减速箱齿轮快速放量,市占率有望持续提升。随着电动汽车销量的迅速增加,电驱减速箱齿轮需求迎来爆发。依照我们测算,至2025 年全球和中国纯电齿轮的需求有望达到1260 万套和630 万套,对应的市场规模分别为105.84 亿元和52.92 亿元。与传统燃油车的变速箱齿轮相比,电驱减速箱齿轮的技术和工艺技术要求更高,对齿轮精度和齿部啮合品质要求更为苛刻。同时,目前电动汽车企业鲜有自建电驱减速箱齿轮产能,而是选择外购,公司齿轮市占率有望进一步提升。

目前,全球机器人RV 减速机需求为110.2 万台,对应的市场规模约为66.12 亿元;我国机器人RV 减速机需求约为38.68 万台,对应的市场规模约为23.21 亿元,至2024 年RV 减速机需求有望达到71.21 万台,对应的市场规模有望达到42.73 亿元。近年来,国内多家企业投入到RV 减速机的研发与生产当中,而经过多年的验证,旗下子公司环动科技已经初步具备了国内龙头品牌特征,下游客户为国产机器人本体头部企业,预计2020年公司RV 减速机销量有望超过3 万台,我随公司产品得到愈来愈普遍的客户认可,出货量的增长与产品线的扩容也是稳定可期。

RV 减速器业务快速上量,自主替代可期。RV 减速器占据多关节机器人成本的30%-40%,是工业机器人核心零部件之一,但因技术壁垒高,国内市场被纳博等外资垄断。公司RV 减速器于2016 年量产,下游客户涵盖埃夫特、新松机器人等主机厂,2019 年出货量在2 万台以上,2020 年有望增长至3 万台。公司RV 减速器得到客户普遍好评,配套份额逐年增长,自主替代可期。

机器人减速器业务稳步推进,自主替代可期。公司RV 减速器于2016 年量产,2019 年出货量在2 万台以上,2020 年增长至约3 万台,公司RV 减速器得到客户普遍好评,配套份额逐年增长,2021 年产能将扩充至10 万台,自主替代可期。同时,公司积极开展谐波减速器的研发工作,目前样品已送交客户进行仔细的检测,谐波减速器在精密度和控制逻辑上与RV 减速器有相类似的地方,公司有望在谐波减速器领域实现突破。2020 年受到疫情影响,汽车行业持续萎靡,但是公司收入依旧维持稳健增长,凸显公司竞争实力以及前瞻的战略布局。

在 2018 年至 2020 年汽车行业低迷时期,公司持续投入固定资产,传统燃油车变速箱齿轮和纯电新能源车减速箱齿轮产能均实现较大增大。随着行业的回暖以及新能源汽车齿轮需求的迅速增加,公司产能利用率逐步提升,进入业绩拐点期。截至 2021年一季度,公司固定资产为 36.11 亿元,在建工程为 13.52 亿元,后期公司还将逐步扩大齿轮产能。公司是高精齿轮隐形冠军,国内绝对的汽齿龙头,在A00 级以上纯电汽车减速箱的市场占有率超过50%,单车价值量500-1000 元,是稀缺的电驱动自主零部件标的。

公司于3 月30 日披露2020 年年报,全年实现收入36.64亿,同比增长13.24%,归母净利润5123 万元,同比下降34.59%,经营性现金流净额6.41 亿,同比增长30.02%。同时,公司已发布2021年一季报预告,2021Q1 盈利4500-5500 万,同比扭亏。

推进本土化策略,公司是亚太地区独家供应商,在中国市场“换挡加速”,充分受益。新订单集中释放,2021 年业绩拐点向上。公司从2020 年下半年开始步入订单集中释放期,多个大客户新订单先后批产,产能利用率拐点已至,2021 年业绩将全面向好。返回搜狐,查看更加多