不过图中的字太小,很难看得清楚其中的内容(有money肯定能看清晰的)。为了让大伙更深入地了解机器人的产业链,小编对整个产业链的上中下游进行了梳理,尽量让你不再留有遗憾。先上一张诚意满满的产业链全景图,然后再进行详细的分析。

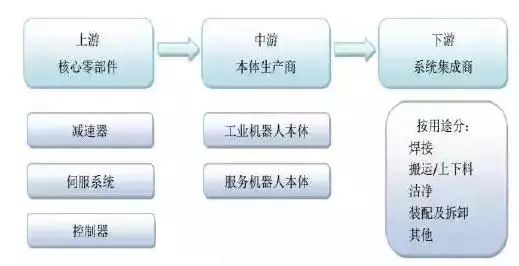

工业机器人行业按产业链分为上游、中游和下游。上游生产核心零部件:包括减速器、伺服系统、控制器;中游是本体生产商,包括工业机器人本体。下游是系统集成商,包括单项系统集成商、综合系统集成商。

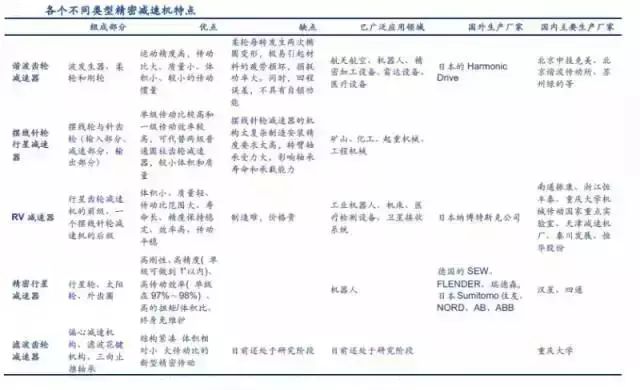

按结构不同,工业机器人用精密减速器可大致分为五类,RV减速器和谐波减速器是工业机器人最主流的精密减速器。精密减速器照着结构的不同,可大致分为谐波齿轮减速器、摆线针轮行星减速器、RV减速器、精密行星减速器和滤波齿轮减速器五类。在精度、扭矩、刚度、传送效率等衡量减速器的各个性能指标上,它们各有不同。其中,RV减速器和谐波减速器是工业机器人最主流的精密减速器。

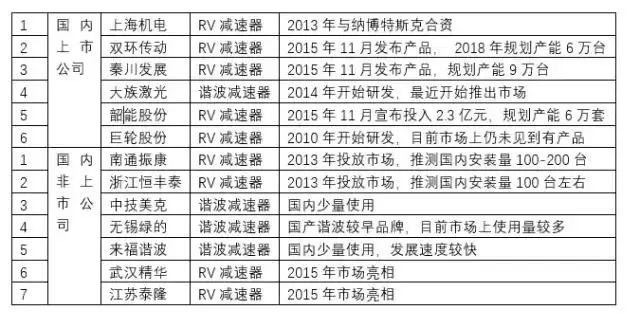

相比日本巨头几十年的积淀,中国的工业机器人用精密减速器研究开始较晚,技术不成熟,形成了精密减速器不能自给自足的局面,严重依赖进口。国内涉足RV精密减速器的公司有上市公司秦川机床、上海机电、巨轮股份,新三板公司有唯一标的恒华股份,非上市公司有南通振康、恒丰泰、武汉精华、上海精华、山东帅克等,涉足谐波减速器的有非上市公司苏州绿的谐波传动科技有限公司、北京中技美克谐波传动有限公司等。

机器人对关节驱动电机的要求很严格,交流伺服电机在工业机器人中得到普遍应用。

目前国内高端市场主要被国外名企占据,大多数来源于日本和欧美,未来国产替代空间大。目前国外品牌占据了中国交流伺服市场近80%的市场占有率,大多数来源于日本和欧美。

其中,日系产品以约50%的市场占有率居首,其著名品牌包括松下、三菱电机、安川、三洋、富士等,其产品特点是技术和性能水平比较符合中国用户的需求,以良好的性价比和较高的可靠性获得了稳定且持续的客户源,在中小型OEM市场上尤其具有垄断优势。

未来五年,我国伺服系统行业受益于产业升级的影响,将保持较快增长,国产替代空间还很大。

中国内较大的伺服品牌市场包括上市公司埃斯顿、汇川技术、华中数控、广州数控、和利时、新时达,新三板公司北超伺服。其中,汇川技术提供的机器人解决方案中伺服电机和数控系统基本实现自给,新时达、埃斯顿部分型号机器人开始使用自行研制的控制器和伺服系统,北超伺服能够为客户提供电机与驱动器一体化产品。

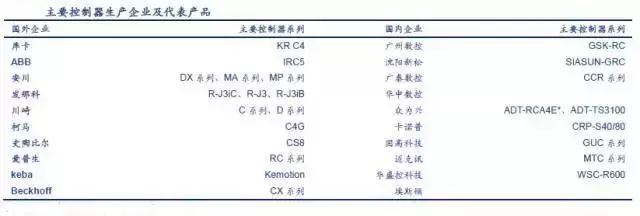

机器人控制器的软件部分是工业机器人的“心脏”,随着科学技术的发展,工业机器人从下位机到上位机的应用软件方面都有了不同程度的研究成果。

控制器、软件与本体一样,一般由机器人厂家自主设计研发。目前国外主流机器人厂商的控制器均为在通用的多轴运动控制器平台基础上进行自主研发,各品牌机器人均有自己的控制管理系统与之匹配。因此控制器的市场占有率基本和机器人保持一致,国内企业控制器尚未形成市场之间的竞争优势。

国内企业机器人控制器产品已经交为成熟,是机器人产品中与国外产品差距最小的关键零部件,国内控制器与国外产品存在的差距主要在控制算法和二次开发平台的易用性方面。

未来几年中国国产机器人将得到加快速度进行发展,国产机器人控制器应用市场面临较好的发展契机,尤其是在运动控制领域深耕多年的企业。机器人轴数越多,对控制器性能要求也越高:机器人自由度的高低取决于其可移动的关节数目,关节数愈多,自由度越高,位移精准度也越高,其所使用的伺服电机数量就相对较多,即越精密的工业型机器人所用的伺服电机数量愈多。

一般每台多轴机器人由一套控制管理系统控制,也代表着控制器性能要求越高。随着中国工业机器人的加快速度进行发展,具有较强研发能力的公司会具备更强的竞争优势。

从1958年第一台工业机器人诞生之后,机器人发展经历了一个小高潮,到上世纪80年代后期,由于传统机器人用户应用工业机器人已经饱和,从而造成工业机器人产品的积压,不少机器人厂家倒闭或被兼并,国际机器人学研究和机器人产业出现不景气。到90年代初,机器人产业出现复苏和继续发展迹象。1995年后,世界机器人数量逐年增加,增长率也较高。

自全球金融风暴过后,市场复苏使得机器人行业恢复好转,全球机器人行业增长态势延续,市场规模逐步扩大,各国政府和跨国企业在机器人行业投资活跃。2016年全球工业机器人订单量258900台,存货1779000台,中国85000台,存货332300台。

尽管我们已连续多年成为全世界最大的机器人销售市场,但毋庸置疑的是的,国外品牌占据了中国工业机器人市场60%以上的份额;至于六轴以上的多关节机器人,国外品牌占据的市场占有率甚至更大,超过了80%。

国外品牌在高端多关节机器人市场上占据非常大的优势,除了我们所熟知的ABB、库卡、安川和发那科这四大家族以外,还有众多的二三线品牌:爱普生、川崎、Adept、Rethink Robotics、优傲机器人、柯马、松下、OTC、那智不二越、电装、史陶比尔、现代重工、三菱电机、

当然,国产品牌也开始逐渐崛起,其中新松机器人可谓是当之无愧的有突出贡献的公司,除此以外还有:新时达、埃夫特、广州数控、华中数控……

在AGV领域,国内外的产品在技术上的差异并不是很大,国产品牌还是很存在竞争力的,除了新松机器人之外,嘉腾机器人也是代表品牌,其产品曾获得德国红点设计奖。国产AGV品牌还有昆船、北京机科发展、国自机器人、华晓精密、广州远能、长沙驰众、广州井源、佳顺智能、欧凯机器人。

只有机器人裸机是不能完成任何工作的,一定要通过系统集成之后才能为计算机显示终端所用。系统集成方案解决商处于机器人产业链的下游应用端,为计算机显示终端提供应用解决方案,其负责工业机器人软件系统开发和集成,是工业机器人自动作业的重要构成。

据行业人士反馈,目前中国工业机器人领域,赚钱的基本上就剩下系统集成商了。在我国,系统集成商多是从国外购臵机器人整机,根据不一样的行业或客户的需求,制定符合生产需求的解决方案。

机器人系统集成商作为中国机器人市场上的主力军,普遍规模较小,年产值不高,面临强大的竞争压力。从相关市场数据分析来看,现阶段国内集成商规模都不大,出售的收益1个亿以下的企业占大部分,能做到5个亿的就是行业的佼佼者,10个亿以上的全国范围屈指可数。

由于硬件产品价格年年在下降、利润也慢慢变得薄,仅靠项目带动硬件产品的销售模式慢慢的变成了过去时,同时进入系统集成这样的领域的门槛越来越低,竞争就更为激烈。系统集成的壁垒相比来说较低,与上下游议价能力较弱,毛利水平不高,但其市场规模要远大于本体市场。

国际机器人系统集成企业主要有KUKA、ABB、发那科、科马、徕斯等。国内涉足下游集成应用领域的企业主要有新松机器人、博实股份、天奇股份、广州数控、埃斯顿、厦门思尔特、唐山开元、昆山华恒、佛山利迅达、博实自动化、苏州北人、瓦鲁自动化、尚鳌自动化、汉迪机器人,儒拉玛特,南京熊猫,杭州沃镭,深圳雷柏、伯朗特、林克曼、拓斯达、泰达机器人等。

文章出处:【微信号:robotn,微信公众号:产业大视野】欢迎添加关注!文章转载请注明出处。

码垛机一般会用关节式结构,通过伺服电机驱动实现各关节的转动。其主要由基座、立柱、大臂、小臂和夹爪

能够通过编程和自动控制来执行诸如作业或移动等任务。根据制造目的的不同,

的总体成本中,核心零部件成本占比接近70% ,其中减速器( RV减速器和谐波减速器)占比最大约35% ,国产化程度最低,是制约我国

剖析 /

中技术壁垒高、成本占比较大的环节。上游三大零部件控制器、伺服系统和减速器,成本占比分别为12%、22%、32%,合计成本占比为 66%。

及相关上市公司梳理 /

上游的核心零部件 /

及影响 /

资源受限的MCU和更强大的处理器之间的差距,集成Micro-ROS也是MCU在

报告 /

研究所(GGII)主办、以“‘焊’匠出击·勇者征程”为主题的2023(第二届)焊接

先锋奖” /

10月12日晚,以“‘焊’匠出击勇者征程”为主题的2023(第二届)焊接

先锋优秀产品奖 /

,语音识别技术获得了广泛应用。语音识别技术是一种人机交互的关键技术,它使得计算机能理解和解析人类语言。本文将探讨语音识别技术的

RISC-V Summit China 2024 青稞RISC-V+接口PHY,赋能RISC-V高效落地

开启全新AI时代 智能嵌入式系统加快速度进行发展——“第六届国产嵌入式操作系统技术与产业高质量发展论坛”圆满结束